Le CIR (Crédit d’Impôt Recherche) est le dispositif phare du gouvernement permettant de financer une partie des travaux de R&D et a été complété en 2013 par le CII (Crédit d’Impôt Innovation) pour répondre à la problématique du financement des projets d’innovation des entreprises.

À la fois cumulables et complémentaires, la frontière entre ces deux aides n’en reste pas moins difficile à discerner. À la veille des déclarations annuelles CIR/CII, Sogedev vous donne les clefs pour compléter vos dossiers en toute sérénité.

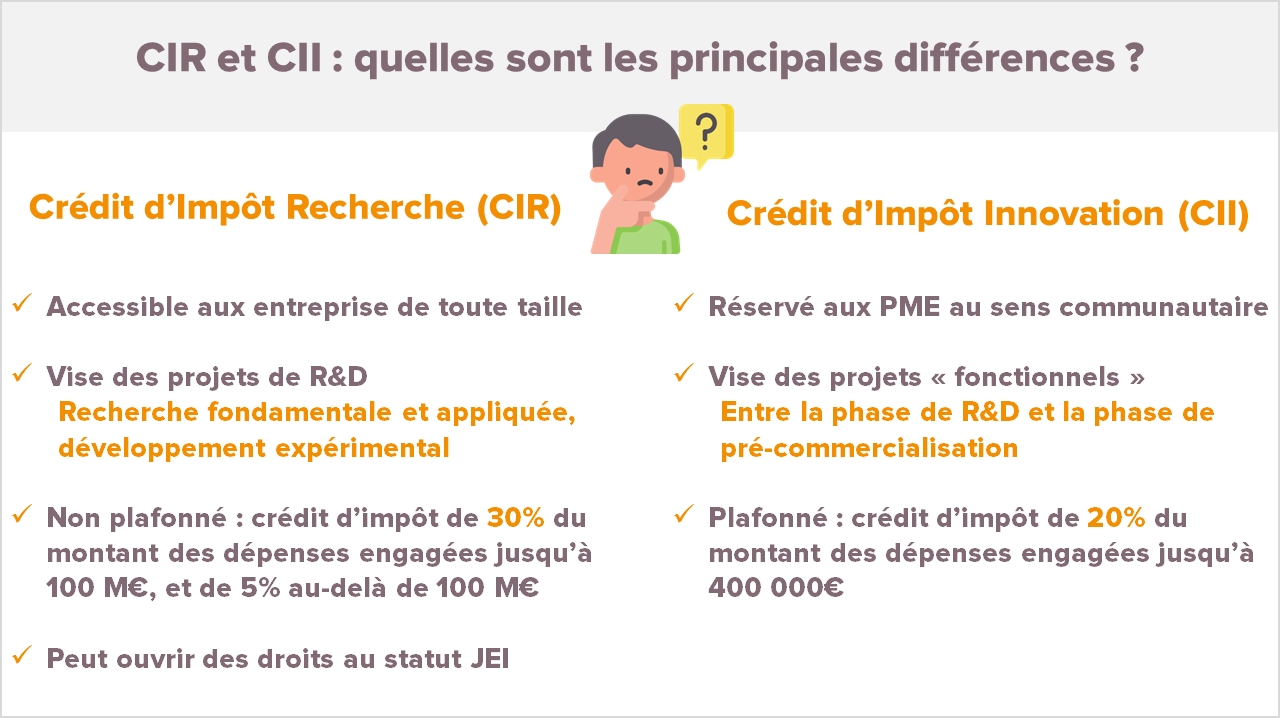

CIR et CII : quelles sont les principales différences ?

Le Crédit d’Impôt Recherche (CIR) est accessible aux entreprise de toute taille. Il vise des projets de R&D en recherche fondamentale et appliquée, mais aussi en développement expérimental. Il est non plafonné et permet de récupérer jusqu’à 30% des dépenses engagées jusqu’à 100 millions d’euros, et de 5% au-delà de 100 millions d’euros. Le CIR peut également ouvrir des droits au statut JEI.

Le Crédit d’Impôt Innovation (CII) quant à lui est réservé au PME au sens communautaire et vise projets dit « fonctionnels », entre la phase de R&D et la phase de pré-commercialisation du produit. Le CII est plafonné à 20% du montant des dépenses engagées jusqu’à 400 000 euros.

CIR/CII : des dispositifs cumulables et complémentaires

Le CIR et le CII sont cumulables et complémentaires, car ces deux dispositifs ne valorisent pas les mêmes phases d’un même projet de R&D et Innovation. Toute la difficulté réside donc la dissociation d’une part des travaux de R&D et d’autre part ceux relatifs à l’innovation comme le définit la réglementation en vigueur.

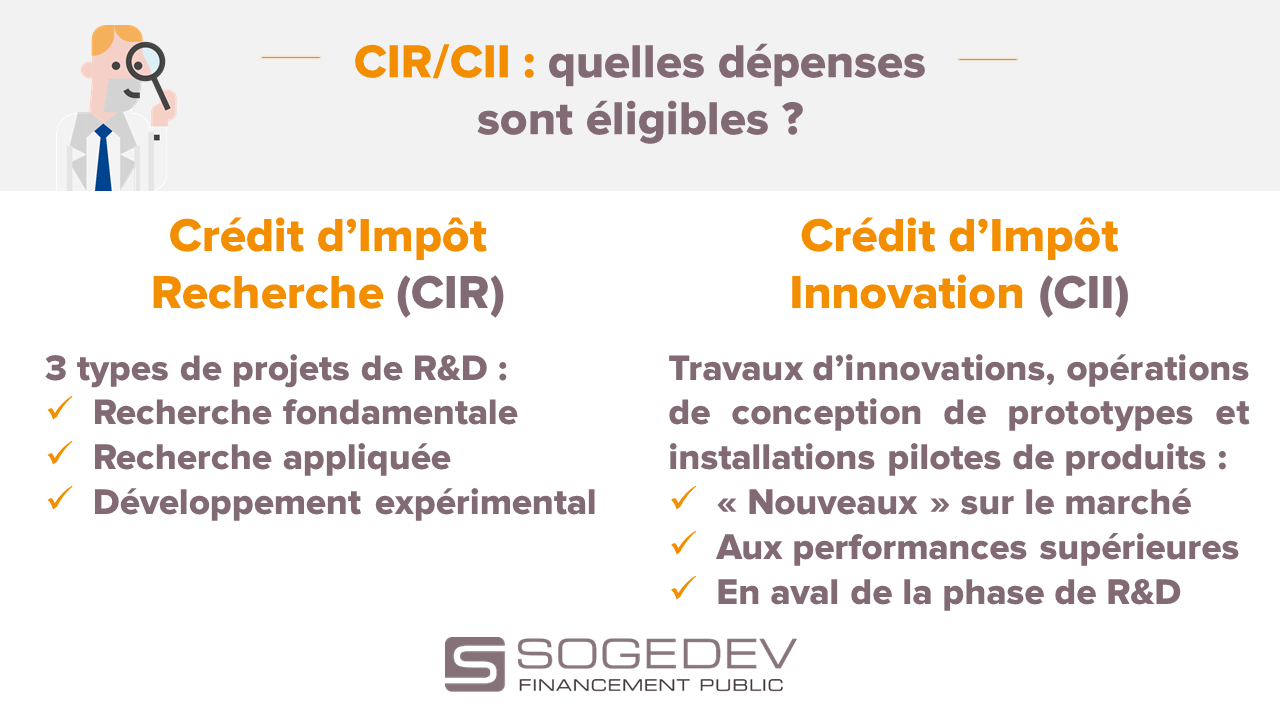

Les projets éligibles au Crédit d’Impôt Recherche (CIR)

Pour le CIR, seules les dépenses relatives aux travaux de R&D sont éligibles. L’administration examinera donc la démarche suivie et non le produit issu de cette recherche. Il convient de s’appuyer sur la définition du code général des impôts qui distingue 3 types de projets de R&D éligibles :

- la recherche fondamentale : l’analyse des propriétés, des structures ou encore de phénomènes naturels,

- la recherche appliquée : le développement d’applications possibles des résultats issus de la recherche fondamentale, des travaux expérimentaux pour l’acquisition de connaissances nouvelles,

- le développement expérimental : défini par le Bofip-Impôts comme l’ensemble des travaux menés de façon systématique fondés sur des connaissances existantes obtenues par la recherche et/ou l’expérience pratique, en vue de lancer la fabrication de nouveaux matériaux, produits ou dispositifs, d’établir de nouveaux procédés, systèmes et services ou d’améliorer substantiellement ceux qui existent déjà (Manuel de Frascati, paragraphe n°249). Aux termes de l’article 49 septies F de l’annexe III du Code Général des Impôts, « les activités de développement expérimental sont celles qui sont effectuées au moyen de prototypes ou d’installations pilotes, dans le but de réunir toutes les informations nécessaires pour fournir les éléments techniques des décisions, en vue de la production de nouveaux matériaux, dispositifs, produits, procédés, systèmes, services ou en vue de leur amélioration substantielle. On entend par amélioration substantielle les modifications qui ne découlent pas d’une simple utilisation de l’état des techniques existantes dans le domaine et qui présentent un caractère de nouveauté ».

Les projets éligibles au Crédit d’Impôt Innovation (CII)

Pour le CII, seuls les travaux d’innovation, d’opérations de conception de prototypes et installations pilotes réalisés en aval de la phase de R&D et répondant au critère de nouveauté tel que le définit le Bulletin Officiel des Finances Publiques-impôts (BOI-BIC-RICI-10-10-45) sont éligibles :

- être un bien corporel ou incorporel, indépendant ou inclus dans un service,

- se distinguer de la concurrence : démontrer sa nouveauté sur le marché de référence,

- être doté d’une performance supérieure à l’existant sur le plan : technique, de l’ergonomique, de ses fonctionnalités ou de l’éco-conception.

Ces définitions théoriques peuvent parfois s’avérer insuffisantes pour identifier clairement les phases de R&D et d’innovation. Avant de procéder à toute déclaration CIR/CII définitive, Sogedev vous recommande de sécuriser vos aides grâce au rescrit fiscal ou au contrôle sur demande. Gages de garantie pour vos prochaines déclarations ces démarches non obligatoires sont totalement gratuites !

Vous avez des doutes sur l’éligibilité de vos projets de Recherche et Développement ou encore d’Innovation ? Nous vous proposons d’auditer gracieusement votre dossier et de vous préconiser, le cas échéant, des recommandations en contactant Marie Garnier au 01 55 95 80 08 ou bien par email mgarnier@sogedev.com.