Dispositif fiscal cumulable et complémentaire au Crédit d’Impôt Recherche (CIR), le Crédit d’Impôt Innovation (CII) est destiné à soutenir les projets innovants des PME au sens communautaire. La loi de finances pour 2022 vient instaurer des évolutions qui auront un impact sur votre déclaration de CII 2023.

Quelles sont les évolutions à prévoir sur le CII ? Quel est le nouveau taux de financement pour calculer l’aide de votre CII ? Quelles modifications sur les frais de fonctionnement éligibles ?

Sogedev vous présente les évolutions à venir !

Quelles nouveautés 2022 sur le CII (Crédit d’Impôt Innovation) ?

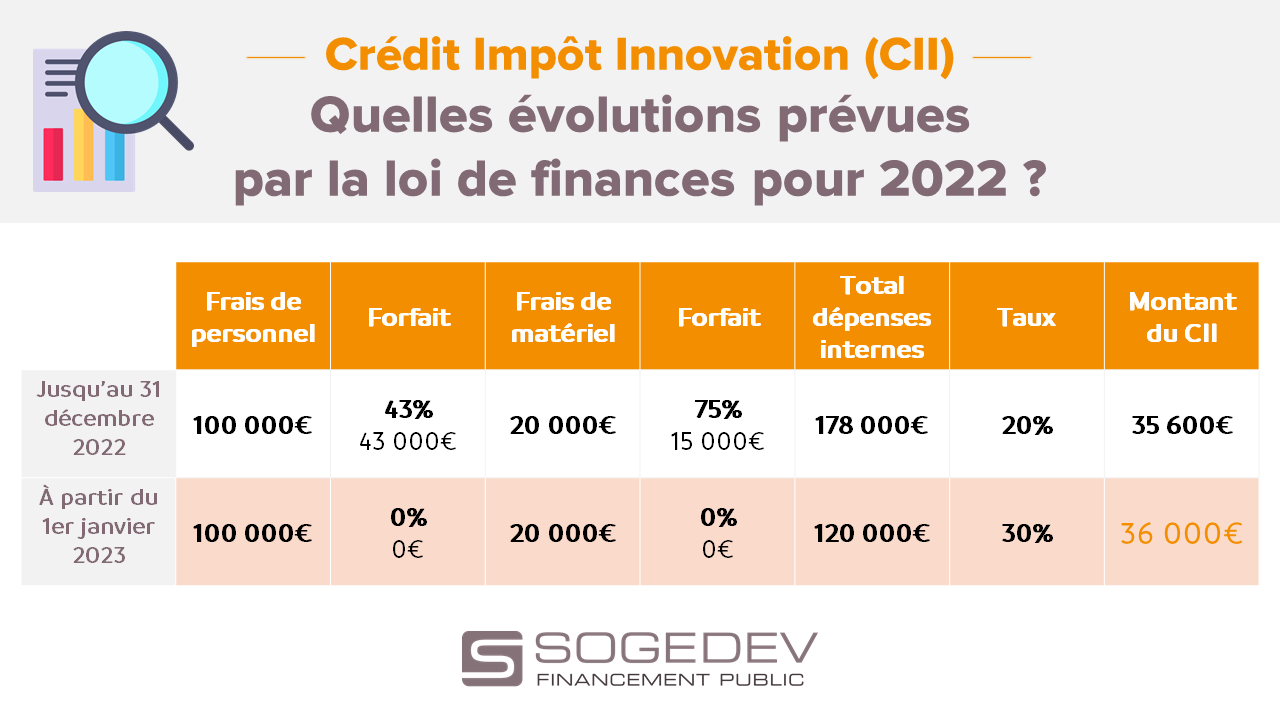

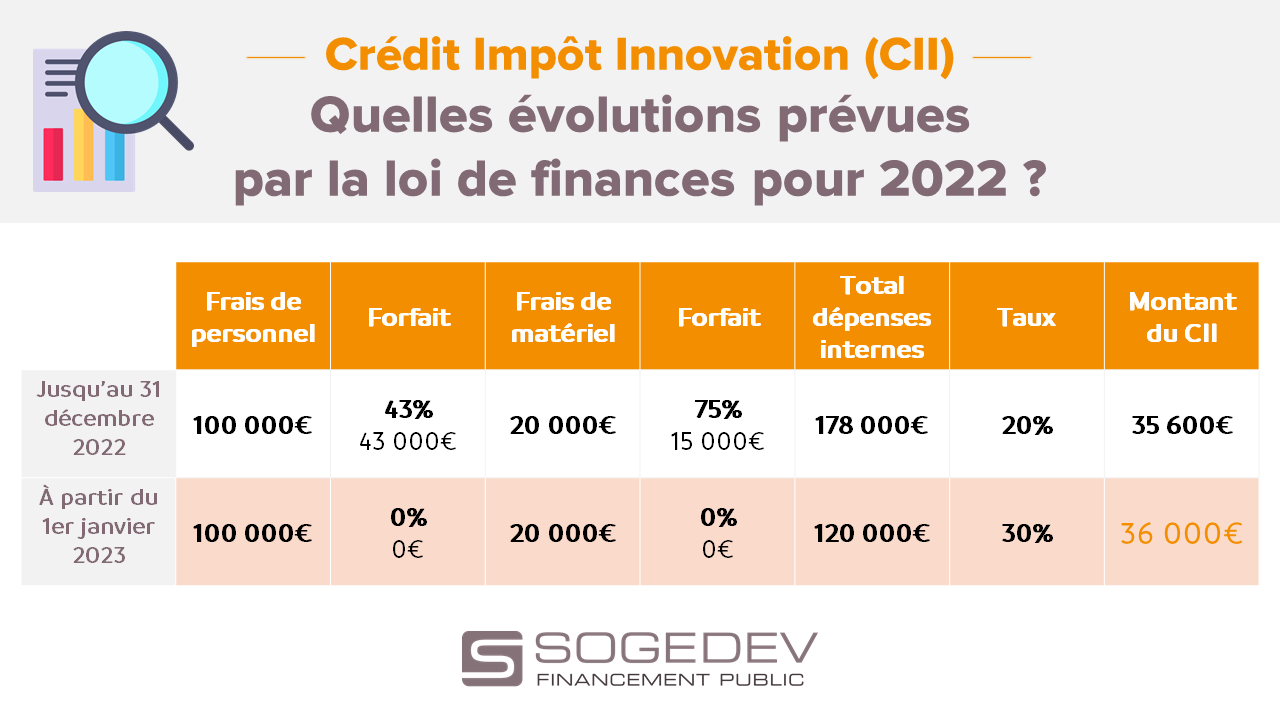

Les nouveautés CII de la loi de finances pour 2022 concernent les dépenses engagées à partir du 1er janvier 2023 et auront donc un impact sur les Crédits d’Impôt Innovation 2023 déclarés en 2024.

Sont à noter parmi les évolutions du Crédit d’Impôt Innovation :

- La prorogation du CII jusqu’au 31 décembre 2024, au lieu du 31 décembre 2022,

- Une modification du taux de financement du CII, sans modification du plafonnement des dépenses brutes d’innovation fixé à 400 000€ par entreprise (hors retraitement des subventions et avances ou prêts à taux zéro à l’innovation, des rémunérations de conseil, et hors réintégration d’aides),

- En métropole : passage du taux de financement de 20% à 30%, avec une limite de déclaration de CII à 120 000€ (au lieu de 80 000€),

- Dans les DOM-TOM : passage du taux de financement de 40% à 60%, avec une limite de déclaration de CII à 240 000€ (au lieu de 160 000€),

- Une modification des frais de fonctionnement calculés à partir des dépenses de personnel et de matériel qui passeront à 0% au lieu de respectivement 43% et 75%.

Quelques rappels sur la déclaration de CII

Les PME au sens communautaire peuvent bénéficier de ce crédit d’impôt innovation pour financer certaines dépenses liées à leurs projets innovants, nécessaires à la conception et/ou à la réalisation de prototypes ou d’installations pilotes de produits nouveaux sur le marché adressé.

- Les dépenses éligibles au CII sont relativement similaires au CIR : dépenses de personnel, amortissement des immobilisations, dépenses de fonctionnement, dépenses de propriété intellectuelle (incluant les dessins et modèles par rapport au CIR), dépenses de sous-traitance auprès d’organismes qui possèdent l’agrément CII…

- La déclaration s’effectue avec le formulaire 2069-A-SD, selon les mêmes modalités que le Crédit d’Impôt Recherche (CIR),

- L’administration fiscale peut initier une demande d’informations ou un contrôle fiscal sur le CII pour vérifier les éléments justificatifs exigés et s’assurer de l’éligibilité des dépenses déclarées,

- Le remboursement anticipé de la créance CII est possible sous certaines conditions.

Comment savoir si votre projet relève du CIR ou du CII ?

Il est parfois difficile pour une entreprise de définir si ses dépenses de Recherche & Innovation relèvent du Crédit d’Impôt Innovation ou du Crédit d’Impôt Recherche.

Pour connaître leur bonne utilisation, visionnez ci-dessous le replay vidéo de notre webinar du 19 janvier 2022, sur le thème « Déclarer le CIR et le CII : quelles sont les bonnes pratiques pour vos dossiers en 2023 ? » !

Notre experte Céline Bourdillon vous y explique les bonnes pratiques à adopter pour vos déclarations CIR & CII, et répond à toutes les questions des participants en fin de session.

Pour aller plus loin, consultez nos avis d’expert :

- Différences entre le CIR et CII : quelle frontière entre les activités éligibles au Crédit d’Impôt Recherche et le Crédit d’Impôt Innovation ?

- Quelles sont les dépenses éligibles au CII ?

Vous souhaitez bénéficier d’un accompagnement CII ?

Vous réalisez actuellement des dépenses d’innovation et vous souhaitez savoir si elles sont éligibles au Crédit d’Impôt Innovation ?

Depuis l’instauration du dispositif en 2013, nos experts sont spécialisés dans l’obtention et la sécurisation des dossiers de CII de PME françaises innovantes, dans tous les secteurs d’activité. Grâce à leur expérience, ils peuvent auditer vos projets et identifier les dépenses à intégrer dans l’assiette de CII.

En coopération avec ses avocats partenaires, le cabinet Sogedev se tient informé des évolutions législatives et jurisprudentielles. Ces évolutions font l’objet d’une analyse approfondie afin de considérer les potentiels impacts sur l’activité de Sogedev et celle de ses clients.